Bắt đầu giao dịch ngay bây giờ — nhấp vào đây để tạo tài khoản VT Markets trực tiếp của bạn.

Trump áp dụng thuế quan 50% đối với Brazil, khiến đồng real giảm hơn 2% giá trị.

Giá cổ phiếu của QuantumScape, một công ty sản xuất pin xe điện, đã tăng hơn 100% kể từ tháng Sáu.

Bắt đầu giao dịch ngay bây giờ — nhấp vào đây để tạo tài khoản VT Markets trực tiếp của bạn.

EU và Mỹ đang nhanh chóng thương lượng một thỏa thuận thương mại ô tô để tránh thuế quan sắp xảy ra.

Bắt đầu giao dịch ngay bây giờ — nhấp vào đây để tạo tài khoản VT Markets trực tiếp của bạn.

Chris Beauchamp, Chuyên gia Phân tích Thị trường trưởng tại IG, cho biết Dax và Nvidia đã đạt được những cột mốc ấn tượng bất chấp lo ngại về thuế quan.

Thị Trường Tiền Tệ Giữa Những Lo Ngại Về Thương Mại

EUR/USD đang giao dịch cao hơn một chút so với 1.1700, chịu áp lực trong bối cảnh sự không chắc chắn của thị trường liên quan đến các thuế quan tiềm năng và chờ đợi thông tin từ Biên bản cuộc họp FOMC. Trong khi đó, GBP/USD có đà tăng hàng ngày khoảng 1.3600, mặc dù những bất ổn trong chính sách thương mại của Mỹ tác động đến sự ổn định của đô la Mỹ. Giá vàng đã vượt qua mức 3.300 USD mỗi ounce, được hỗ trợ bởi lợi suất của Mỹ giảm và các yêu cầu về lãi suất thấp hơn. Thêm vào đó, biên bản cuộc họp tháng 6 của Cục Dự trữ Liên bang Mỹ sẽ cung cấp thông tin về các đợt cắt giảm lãi suất dự kiến trong bối cảnh căng thẳng thương mại. Các thuế quan mới nhắm vào các nền kinh tế châu Á có mức cao hơn dự kiến, mặc dù một số quốc gia có thể hưởng lợi từ việc miễn giảm thuế. Singapore, Ấn Độ và Philippines có thể trải qua những kết quả thuận lợi nếu các cuộc đàm phán diễn ra suôn sẻ. Với việc thị trường chứng khoán gạt bỏ lo ngại về thuế quan, đặc biệt ở châu Âu, và đẩy các chỉ số như DAX lên mức cao nhất mọi thời đại, chúng ta đang chứng kiến một sự phân kỳ thú vị giữa tiếng ồn địa chính trị và cảm xúc rủi ro. Sự khao khát rủi ro hiện tại, ít nhất là về phía cổ phiếu, gợi ý rằng các nhà tham gia thị trường mong đợi những tranh chấp này—đặc biệt là những tranh chấp sắp xảy ra liên quan đến hàng rào thương mại—sẽ kéo dài đến cuối mùa hè mà không bị gián đoạn ngay lập tức. Đây rõ ràng là một tín hiệu theo hướng, nhưng không phải là không có rủi ro. Đối với những ai đang chart biến động ngắn hạn hoặc xây dựng các chiến lược nhạy cảm với rủi ro tiêu đề, chúng ta nên cẩn trọng. Bất kỳ sự áp đặt thuế quan bất ngờ nào—đặc biệt trong các lĩnh vực liên kết chặt chẽ với các thị trường xuất khẩu châu Á—có thể gây xáo trộn sự yên tĩnh. Mặc dù có những tin đồn về việc trì hoãn, sự không thể đoán trước trong chính trị có nghĩa là bị phơi bày khi vào tháng 8 có thể cần dừng chặt hơn hoặc giảm đòn bẩy, đặc biệt là đối với các chủ đề xuyên biên giới dễ bị định giá lại đột ngột.Cổ Phiếu Công Nghệ và Triển Vọng Thị Trường

Sau một chuỗi hồi phục gần như hưng phấn, đặc biệt là với việc Nvidia gia nhập câu lạc bộ định giá 4 nghìn tỷ USD cực kỳ độc quyền, việc định vị xung quanh các tiêu chuẩn nặng về công nghệ đang trở nên đầu cơ hơn. Cổ phiếu này đã trở thành biểu tượng cho sự lạc quan từ trí tuệ nhân tạo. Tuy nhiên, báo cáo lợi nhuận dự kiến sắp tới có thể đóng vai trò kích thích biến động. Đối với các nhà giao dịch đã bị phơi bày thông qua các hợp đồng phái sinh chỉ số nặng về công nghệ hoặc tùy chọn cổ phiếu đơn lẻ, việc chuẩn bị cho sự biến động thực tế gia tăng xung quanh thời điểm đó là rất hợp lý. Nếu thị trường đáp ứng kỳ vọng, đà tăng có thể tiếp tục, nhưng việc phơi bày gamma ngắn trở nên rủi ro hơn nhiều nếu tâm lý xấu đi với bất kỳ điều gì không hoàn hảo. Trong lĩnh vực tiền tệ, đồng euro giữ trên mức 1.1700 phản ánh sự kiên cường của nó, mặc dù chịu áp lực nhẹ từ một bối cảnh vĩ mô không chắc chắn. Chúng ta cũng không thấy sự đổ xô vào đồng đô la—hành vi khó lường của nó có thể được truy nguyên không chỉ từ suy đoán thương mại mà còn từ những gì biên bản cuộc họp của Fed có thể tiết lộ. Cho đến khi có sự rõ ràng về hướng đi của lãi suất, các cặp EUR/USD và GBP/USD có khả năng sẽ thể hiện các mức chồng chéo với những biến động ngẫu nhiên liên quan đến giọng điệu của Powell hoặc những thay đổi lời nói bất ngờ từ các thành viên hội đồng khác. Sự tăng trưởng khiêm tốn của đồng bảng có thể là phản ánh nhiều hơn sự yếu kém của đô la hơn là sức mạnh nội tại, vì vậy chúng ta không nên nhầm lẫn hai điều này. Đối với việc định vị trong biến động FX, các cặp đô la tiếp tục cung cấp các thiết lập hấp dẫn—đặc biệt nếu kỳ vọng lãi suất trong Fed thay đổi một cách quyết đoán hơn sau khi phát hành cuộc thảo luận về bảng cân đối kế toán và bất kỳ ngôn ngữ nào về việc bình thường hóa lãi suất. Về mặt hàng hóa, vàng duy trì trên 3.300 USD không có gì ngạc nhiên trong một thế giới ngày càng định giá cho tiền tệ dễ dàng hơn và lợi suất thấp hơn. Những biến động gần đây trong các kim loại quý có sự tương quan mạnh với sự đảo ngược của lãi suất thực và phục vụ như một phương tiện bảo hiểm không chỉ chống lại lạm phát—điều này vẫn không đồng đều—mà còn chống lại các căng thẳng thương mại gia tăng. Những người trong chúng ta giữ vị thế với các hợp đồng tương lai kim loại quý sẽ muốn theo dõi sát sao cả kỳ vọng lạm phát và các bình luận từ ngân hàng trung ương. Vàng vẫn phản ứng, không chủ động—nó theo dõi chính sách lãi suất thay vì dẫn dắt nó. Các thuế quan đang lan rộng đến nhiều khu vực châu Á hơn, đặc biệt là với mức cao hơn so với dự kiến, đã thêm một lớp nữa vào bức tranh vĩ mô hiện tại. Thị trường có thể quá chậm để phản ánh tính không đồng đều của các tác động thương mại—đặc biệt khi một số khu vực như Ấn Độ hoặc Singapore có thể thấy các thoả thuận giảm thiểu được thực hiện sớm hơn so với các khu vực khác. Tùy thuộc vào cách mà các cuộc đàm phán diễn ra, những biến đổi khu vực này sẽ rất quan trọng đối với những người có vị trí trong các công cụ hoặc cặp tập trung vào EM liên quan đến dòng vốn. Tất cả đều rõ ràng, các hợp đồng phái sinh có thể đưa ra một số méo mó giá cả hấp dẫn trong ngắn hạn, đặc biệt là trong mối liên kết giữa tiêu đề, câu chuyện vĩ mô trong nước, và chu kỳ lợi nhuận hiện đang trong chuyển động.Bắt đầu giao dịch ngay bây giờ — nhấp vào đây để tạo tài khoản VT Markets trực tiếp của bạn.

Nguồn cung cà phê và nước cam quan trọng của Brazil cho Mỹ đối mặt với giá cả tăng và những thách thức

Impact Of Trade Policies And Environmental Issues

Sự phụ thuộc của Mỹ vào cà phê và nước cam của Brazil nổi bật lên tác động mà các chính sách thương mại và vấn đề môi trường có thể có đến sự sẵn có và giá cả của những mặt hàng hàng ngày này. Những phát triển gần đây chỉ ra sự giảm mạnh về nguồn cung từ Brazil, điều này có tác động xa hơn nhiều so với thị trường hàng tiêu dùng trực tiếp. Điều kiện hạn hán nghiêm trọng không chỉ làm giảm năng suất của các hạt Arabica mà còn thắt chặt khả năng xuất khẩu. Đồng thời, việc giảm lượng phân bón cho thấy căng thẳng rộng hơn trong phương pháp sản xuất, điều này nếu kéo dài có thể tiếp tục gây áp lực lên sản lượng trong suốt phần còn lại của năm. Mối liên hệ giữa các đầu vào nông nghiệp và khối lượng xuất khẩu cuối cùng không nên bị đánh giá thấp, đặc biệt khi các mô hình thời tiết tích lũy tiếp tục có xu hướng bất lợi cho những loại cây trồng này. Nhà sản xuất Brazil đã trở thành điểm dự phòng hiệu quả cho cả nguồn cung cà phê và nước cam ở Bắc Mỹ, lấp đầy khoảng trống do khó khăn nội địa ở nơi khác. Với việc sự bùng phát của sâu bệnh làm giảm nghiêm trọng sản lượng ở Florida và thời tiết cực đoan gây ra thêm thiệt hại, các nhà sản xuất Mỹ không thể đáp ứng khối lượng truyền thống. Sự gia tăng gần năm điểm phần trăm trong thị phần của Brazil cho lượng nhập khẩu nước cam vào Mỹ—chỉ trong một năm—nhấn mạnh điều này. Những điều này cho thấy sự không ổn định do thời tiết ở Brazil, có thể hình thành giá cả theo cách vừa dốc vừa không ổn định. Kho dự trữ thấp và biên lợi nhuận ngày càng mỏng tại nguồn gốc tạo ra không gian đáng kể cho sự biến động ngay khi các sự kiện ngắn hạn, chẳng hạn như hạn hán đột ngột hoặc đình công, gây rối loạn logistics hoặc thu hoạch. Chúng tôi tin rằng điều này định hình quý tiếp theo sẽ trải qua những biến động giá bất thường, đặc biệt nếu các cảng xuất khẩu bị gián đoạn hoặc nếu mùa thu hoạch đến chậm hơn dự báo.Trends In Pricing And Volatility

Các thương nhân nên chuẩn bị cho hành động giá vẫn có khả năng nhạy cảm cao và có thể bị nghiêng về phía tăng. Một cửa sổ lô hàng bị bỏ lỡ, hoặc một dự báo năng suất cây trồng được sửa đổi, có thể kích hoạt những động thái tăng điều chỉnh trong cả tương lai nước cam và cà phê Arabica. Các chênh lệch giữa các hợp đồng dựa trên nguồn gốc và các tiêu chuẩn của Mỹ có thể mở rộng nếu các khoản chiết khấu hiện tại không được điều chỉnh để phản ánh các mô hình cung mới. Hơn nữa, giá trị đồng đô la so với đồng real có thể hoạt động như một tấm đệm hoặc gia tốc. Nếu đồng real của Brazil tăng giá, chi phí thu mua cho các nhà nhập khẩu sẽ tăng, hỗ trợ giá sàn cao hơn trong các hợp đồng ICE hoặc NYBOT. Ngược lại, bất kỳ sự suy yếu nào của đồng real cũng có thể cho phép tạm thời làm giảm lạm phát nhập khẩu, mặc dù không có khả năng đảo ngược hoàn toàn xu hướng tăng giá, xét đến sự khan hiếm trong cung vật lý. Chúng tôi cũng đang theo dõi những dấu hiệu của các hiệu ứng lan tỏa khi các nhà chế biến và phân phối cố gắng bù đắp chi phí gia tăng. Nếu giá cả truyền qua bắt đầu xảy ra thường xuyên hơn hoặc nhanh hơn mong đợi—đặc biệt đối với đồ uống bán lẻ hoặc nhu cầu từ ngành cà phê—thì sự tăng giá tương lai có thể trở thành tự củng cố. Điều đó không phải là một mối quan tâm trừu tượng; nó được dựa trên dữ liệu chuỗi cung ứng gần đây cho thấy lượng dự trữ đệm giảm tại các cảng lớn của Mỹ. Tất cả đều cho thấy bức tranh vẫn căng thẳng và rất nhạy cảm với cả hạn chế nội địa ở Brazil và mô hình tiêu thụ ở nước ngoài. Với nửa đầu năm đã cho thấy các số liệu sản xuất thiên lệch, bất kỳ việc điều chỉnh giảm nào tiếp theo cũng có thể định giá lại toàn bộ các hợp đồng tương lai. Thời điểm của mưa ở miền nam Brazil sẽ có ảnh hưởng rất lớn, và bất kỳ vấn đề tiếp cận phân bón nào tiếp theo có thể hạn chế tác động của các dự báo cải thiện về mặt hình thức. Theo dõi hoạt động cấp giấy phép xuất khẩu, lịch trình xếp hàng tàu, và các dòng thương mại phân bón toàn cầu có thể cung cấp những gợi ý sớm về nơi nào có thể thắt chặt thêm trong khả năng cung ứng. Trong quan điểm của chúng tôi, việc điều chỉnh vị thế theo phản ứng thay vì dự đoán có thể mang lại lợi thế rủi ro được điều chỉnh tốt nhất trong loại chuỗi cung ứng có căng thẳng cơ bản này.Bắt đầu giao dịch ngay bây giờ — nhấp vào đây để tạo tài khoản VT Markets trực tiếp của bạn.

Euro giảm giá so với Franc Thụy Sĩ, đạt mức thấp trong nhiều tuần do quan ngại từ ECB

Rủi ro toàn cầu

Kinh tế trưởng của ECB, Philip Lane cảnh báo về những rủi ro toàn cầu đang phát triển, như các rào cản thương mại không theo thuế quan và các hạn chế về dòng vốn. Phó Giám đốc General Livio Stracca cảnh báo rằng các cú sốc liên quan đến khí hậu có thể làm giảm GDP khu vực eurozone lên đến 5% trong vòng năm năm, tương tự như cuộc khủng hoảng COVID-19. Những lo ngại này duy trì một lập trường chính sách thận trọng từ ECB, điều này có thể giữ cho đồng Euro dưới áp lực. Về mặt kỹ thuật, EUR/CHF vẫn nằm trong khoảng từ 0.9300 đến 0.9430 kể từ tháng Tư. Sự suy giảm hiện tại khiến cặp tiền này gần mức hỗ trợ 0.9300, việc xuyên thủng mức này có thể báo hiệu sự phá vỡ giảm. Cặp tiền đang giao dịch dưới mức trung bình động giản đơn 20 ngày là 0.9365, củng cố mức này như một mức kháng cự. Các chỉ báo động lượng ưu tiên cho phe bán, với RSI gần 40, cho thấy sự suy yếu trong quan tâm mua vào. Một sự phá vỡ dưới 0.9300 có thể tăng tốc đà giảm, trong khi phục hồi cần phải vượt qua 0.9365 để chuyển sang thiên hướng trung lập. Sự yếu kém liên tục của đồng Euro so với Franc Thụy Sĩ hoàn toàn phù hợp với sự chuyển biến tâm lý rộng hơn do thái độ thận trọng của Ngân hàng Trung ương Châu Âu. Cảnh báo của Lane về các rào cản thương mại toàn cầu đang gia tăng và sự di chuyển vốn bị hạn chế, mặc dù mang tính học thuật, lại chạm trực tiếp vào tâm lý thị trường. Ông vẽ ra một bức tranh nơi vốn và hàng hóa có thể không còn chảy tự do, gây rủi ro cho khả năng cạnh tranh và năng suất trong khu vực eurozone — không phải vào năm tới, mà đã có xu hướng gia tăng từ bây giờ.Quan điểm giao dịch

Từ góc độ giao dịch, tất cả các tín hiệu thận trọng này đều ảnh hưởng trực tiếp đến hành động giá. Việc EUR/CHF giữ vị trí ổn định trong một khoảng thời gian phản ánh sự do dự của các nhà giao dịch trong việc cam kết vượt quá các mức hỗ trợ và kháng cự đã biết. Hầu hết các chuyển động giá trong tháng này, đặc biệt là sự thất bại trong việc giữ các mức tăng trên 0.9365, xác nhận sự quán tính kỹ thuật và củng cố rào cản mà phe bò ngắn hạn phải vượt qua. Trong bối cảnh đó, việc từ chối từ mức trung bình động giản đơn 20 ngày vừa trên 0.9360 không phải là một tín hiệu nhẹ nhàng. Nó khớp một cách gọn gàng với động lượng suy yếu, như được cho thấy bởi RSI lơ lửng gần 40, nhấn mạnh sự ra đi dần dần của việc mua xuống sau những nỗ lực trước đó để giữ gần 0.9330 không thành công. Khi áp lực giảm vẫn diễn ra, một bài kiểm tra mức sàn nhẹ gần 0.9300 dường như không còn là suy đoán mà là vấn đề thời gian — đặc biệt khi tâm lý Euro suy yếu cùng với tình trạng ôn hòa của ECB.Bắt đầu giao dịch ngay bây giờ — nhấp vào đây để tạo tài khoản VT Markets trực tiếp của bạn.

Modification on Leverage for All Shares – Jul 10 ,2025

Dear Client,

To provide a more stable trading environment for our clients and in light of the recent increase in stock market volatility, VT Markets will be adjusting the leverage settings for all Shares products.

Please refer to the details below for further information.

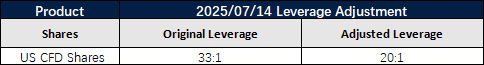

1. All US Shares products leverage will be adjusted to 20:1.

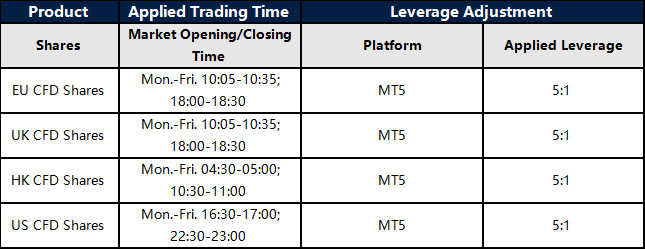

2. MT5 All Shares products: New positions opened within 30 minutes before market closing and after market opening will start with leverage of 5:1. After the mentioned period, the leverage will be resumed to original leverage and will not be adjusted back to 5:1.

MT4 will not be affected.

The above data is for reference only, please refer to the MT4 and MT5 software for specific data.

Friendly reminders:

1. All specifications for Shares CFD stay the same except leverage during the mentioned period.

2. The margin requirement of the trade may be affected by this adjustment. Please make sure the funds in your account are sufficient to hold the position before this adjustment.

If you’d like more information, please don’t hesitate to contact [email protected].

Lạm phát bán buôn của Nhật Bản dự kiến sẽ giảm trong tháng Sáu, kích thích suy đoán về việc tăng lãi suất.

Bắt đầu giao dịch ngay bây giờ — nhấp vào đây để tạo tài khoản VT Markets trực tiếp của bạn.

Euro giảm giá so với đồng Bảng mạnh hơn trong bối cảnh tâm lý rủi ro được cải thiện và hiệu suất thị trường Mỹ tích cực.

Lo ngại về Đồng Bảng

Lo ngại về Đồng Bảng vẫn còn sau sự thay đổi gần đây trong chính sách phúc lợi của Vương quốc Anh, điều này có thể dẫn đến việc gia tăng vay mượn hoặc thuế. Báo cáo về sự ổn định tài chính của Ngân hàng Anh cảnh báo về những rủi ro cao do thuế quan của Mỹ. Các cuộc thảo luận thương mại giữa EU và Mỹ đang có tiến triển, mặc dù EU có thể chịu thuế cao hơn so với Vương quốc Anh. EUR/GBP được dự đoán sẽ ổn định quanh mức 0.8600 mặc dù có khả năng giảm. Những người bán cần phải đẩy xuống dưới 0.8600, với mục tiêu tiếp theo là 0.8567. RSI cho thấy động lực tăng giá nhưng chỉ ra rằng sức mua đang yếu dần. Nếu giữ trên mức 0.8600, kỳ vọng sẽ có thêm lợi nhuận gần 0.8650/75 và 0.8700.Vai trò của Euro

Euro được sử dụng bởi 19 quốc gia EU và đóng vai trò quan trọng trong giao dịch ngoại hối do các chính sách từ ECB. Các chỉ số kinh tế quan trọng ảnh hưởng đến sức mạnh của Euro. Các nhà đầu tư nên nghiên cứu kỹ lưỡng và hiểu rõ các rủi ro trên thị trường trước khi đưa ra quyết định. Mức hiện tại—ngồi vừa trên 0.8600—đáng được theo dõi chặt chẽ, đặc biệt là với dữ liệu RSI cho thấy sự suy giảm trong sức mạnh của người mua gần đây. Động lực có vẻ tích cực nhưng không mạnh mẽ. Nếu tỷ giá giảm xuống dưới 0.8600 trong thời gian tới, chúng ta sẽ thấy 0.8567 là mức hỗ trợ tiếp theo. Các đợt tăng kéo dài có thể thử thách mức kháng cự quanh khu vực 0.8650 đến 0.8675, mở rộng lên 0.8700, nếu nhu cầu mua gia tăng. Chúng tôi xem vai trò của Euro trong cặp này không chỉ qua trọng số thương mại, mà còn theo cách cấu trúc—giá trị của nó được điều phối bởi các quyết định được đưa ra ở Frankfurt. Hướng dẫn từ ngân hàng trung ương, đặc biệt là hướng dẫn trong tương lai và các lập luận về lạm phát từ Ngân hàng Trung ương Châu Âu, có thể nhanh chóng kích hoạt việc tái định vị. Trong bối cảnh này, các công cụ phái sinh không chỉ hoạt động dựa trên các động lực kỹ thuật mà còn dựa trên các biến động ẩn liên quan đến dữ liệu kinh tế vĩ mô. Hiện tại, rủi ro không nằm ở sự biến động của chính nó, mà ở các tương quan giả định giữa các động thái chính sách và hướng đi của thị trường. Đối với bất kỳ ai có chênh lệch sử dụng đòn bẩy hoặc chiến lược quyền chọn, điều đáng lưu ý là các khoảng thời gian thực hiện có thể thu hẹp đặc biệt nếu các thông báo tài khóa của Vương quốc Anh hoặc phản ứng của EU đối với thuế quan đến một cách bất ngờ. Môi trường này thưởng cho sự cảnh giác và lập kế hoạch kịch bản hơn là thiên lệch tĩnh.Bắt đầu giao dịch ngay bây giờ — nhấp vào đây để tạo tài khoản VT Markets trực tiếp của bạn.

Tổng thống Trump kêu gọi giảm lãi suất tối thiểu 3 điểm phần trăm để giảm bớt chi phí nợ.

Tác Động Đến Tiền Tệ Và Hàng Hóa

Lãi suất cao hơn thường làm mạnh lên đồng tiền của một quốc gia, khiến nó trở nên hấp dẫn hơn đối với dòng vốn toàn cầu. Ngược lại, chúng thường làm giảm giá vàng bằng cách tăng chi phí cơ hội của việc nắm giữ vàng thay vì tài sản sinh lãi. Lãi suất quỹ Liên bang là lãi suất qua đêm mà các ngân hàng Mỹ cho nhau vay, được thiết lập bởi Cục Dự trữ Liên bang trong các cuộc họp FOMC của mình. Điều này được trích dẫn dưới dạng một phạm vi, chẳng hạn như 4.75%-5.00%, với giới hạn trên thường được trích dẫn. Những kỳ vọng về lãi suất trong tương lai được theo dõi bởi công cụ CME FedWatch, ảnh hưởng đến hành vi của thị trường tài chính. Tất cả các khoản đầu tư đều tiềm ẩn rủi ro lớn, bao gồm cả rủi ro mất mát. Yêu cầu của Trump về việc cắt giảm lãi suất mạnh—tới ba điểm phần trăm—gắn liền trực tiếp với gánh nặng phục vụ nợ, với các khoản thanh toán lãi suất thấp hơn mang lại lợi ích cho tài chính của chính phủ. Bằng cách kêu gọi giảm như vậy, ông thể hiện sự ưu tiên cho việc kích thích ngắn hạn hơn là kiểm soát lạm phát dài hạn. Khi lãi suất giảm, chi phí vay mượn giảm, khiến các khoản vay và tín dụng trở nên dễ tiếp cận hơn. Điều này thường thúc đẩy các thực thể kinh tế—cho dù là cá nhân hay doanh nghiệp lớn—hành động, mở rộng đầu tư và tiêu dùng. Nhưng với những động thái như vậy, giá trị đồng tiền thường giảm, vì các nhà đầu tư nước ngoài thường theo đuổi lợi suất, và việc giảm lợi suất ở một khu vực có thể định hướng dòng vốn chảy sang nơi khác. Do đó, đồng đô la Mỹ thường yếu đi dưới lãi suất thấp hơn, điều này có thể ảnh hưởng đến việc định giá các tài sản chéo một cách mạnh mẽ. Đối với các nhà giao dịch trong các thị trường nhạy cảm với lãi suất, đặc biệt là những thị trường gắn liền với chuyển động giá vàng và đô la, mối quan hệ là khá rõ ràng. Lãi suất cao hơn có nghĩa là các khoản tiền gửi và trái phiếu có lợi suất cao hơn, vì vậy sẽ ít động lực hơn để nắm giữ các tài sản không sinh lãi như vàng. Điều này tự nó thiết lập xu hướng áp lực giá. Khi lợi suất giảm, các thị trường vàng thường đảo ngược động thái, ghi nhận sự tăng trưởng.Quyết Định Lãi Suất FOMC Và Các Tác Động Đến Thị Trường

Kiểm soát lãi suất quỹ Liên bang của FOMC—một chỉ số cho một loạt các chi phí vay mượn toàn cầu—đóng vai trò là tín hiệu và công cụ. Các biến động của nó thường tạo ra hiệu ứng lan tỏa ra ngoài biên giới Mỹ. Khi chúng ta thấy những thay đổi trong con đường dự kiến của lãi suất này, nó có thể gây ra việc điều chỉnh giá đột ngột trên các lãi suất, tiền tệ và hàng hóa. Công cụ FedWatch của CME cho thấy thị trường nghĩ lãi suất sẽ đi đâu tiếp theo, sử dụng dữ liệu hợp đồng tương lai để vẽ ra một đường cong xác suất ngụ ý. Theo dõi điều này một cách cẩn thận có thể giúp dự đoán những thay đổi trong tâm lý trước nhiều quyết định chính thức. Giá cả trong các hợp đồng tương lai lãi suất ngắn hạn có thể là hướng dẫn tốt hơn so với các tiêu đề. Theo dõi cách mà sự chênh lệch giữa các hợp đồng ngắn hạn so với các hợp đồng dài hạn thay đổi có thể làm nổi bật sự thay đổi trong kỳ vọng chính sách tiền tệ. Cụ thể, bất cứ điều gì kích hoạt sự chuyển động trong đường cong SOFR 3 tháng hoặc Eurodollar—đặc biệt là xung quanh các ngày hết hạn hợp đồng—có thể cung cấp một tín hiệu dẫn đầu. Lợi suất trái phiếu, đặc biệt là ở đầu ngắn hạn, hiện đang hoạt động như một thước đo cho tâm lý về hướng lãi suất. Nơi nào chúng đi, FX và hàng hóa thường điều chỉnh theo. Chứng khoán cũng có thể phản ứng, nhưng thường chậm hoặc có hành vi khó lường hơn trong ngắn hạn. Chúng ta thấy rằng trong những giai đoạn không chắc chắn về tiền tệ, độ biến động tăng lên và mối tương quan giữa các tài sản có xu hướng thắt chặt. Việc theo dõi sát sao các báo cáo kinh tế—đặc biệt là CPI, PCE cốt lõi và các báo cáo việc làm—giúp định hình phản ứng tiềm năng trong các cuộc họp Fed sắp tới. Những biến động lớn bất ngờ trong những bộ dữ liệu đó thường được phản ánh ngay lập tức trong thị trường hoán đổi và hợp đồng tương lai hơn bất kỳ nơi nào khác.Bắt đầu giao dịch ngay bây giờ — nhấp vào đây để tạo tài khoản VT Markets trực tiếp của bạn.